こんにちは。将来のお金のことを考えると、少し不安に感じられることもあるのではないでしょうか。そんな中、私たちの年金に関わる、非常に興味深いニュースが報じられました。

それが、2025年7月5日の日本経済新聞の記事です。

「GPIFが5年で98兆円の利益」

…と聞いても、「そもそもGPIFとは何だろう?」「98兆円というのは、すごいことなの?」と疑問に思われる方がほとんどかと思います。ご安心ください。今日はそのあたりを、投資が初めての方にもご理解いただけるよう、分かりやすく解説していきますね。

【驚きのニュース】私たちの年金を運用するGPIFが、大きな利益を上げているのは本当?

まず、このニュースの主役であるGPIF。これは「年金積立金管理運用独立行政法人」という組織の愛称です。

簡単にいうと、「私たちが納めた年金保険料の一部を預かり、将来のために運用(投資)している、いわば『年金のプロ投資家チーム』」のような存在です。彼らは世界でも最大級の機関投資家で、その運用額は実に約250兆円にも上ります。想像もつかないほどの大きな金額ですね。

今回のニュースのポイントは、このGPIFが2020年度からの5年間で、約98兆円もの利益を上げたということです。

この「98兆円」がどれほど素晴らしい金額か、少し想像してみましょう。

- 日本の国家予算(一般会計)が約112兆円(2025年度当初予算案)ですから、国が1年で使う予算に迫る金額を5年間で生み出したことになります。

- ご存知のトヨタ自動車の時価総額(会社の価値)が約60兆円(2025年7月時点)ほどです。つまり、トヨタを丸ごと1社購入しても、まだお釣りがくる計算になります。

こう考えると、非常に大きな金額だということがお分かりいただけると思います。

では、なぜこれほど大きな利益を上げることができたのでしょうか?そして、最も気になるのは「その利益で、私たちがもらえる年金は増えるのか?」という点ですよね。

この記事では、

- GPIFが98兆円もの利益を上げた理由

- 世界一の投資家がお手本にする投資戦略

- 知っておくべきリスクや今後の注意点

- 私たちが自身の資産形成に活かせるヒント

これらの内容を順番に、だれにでも分かりやすく解説していきます。このニュースをきっかけに、一緒にお金の勉強を始めてみましょう。

なぜそれほど利益を上げたのか?98兆円を生み出した2つの「追い風」

さて、GPIFが素晴らしい利益を上げていることをご紹介しましたが、その理由は何だったのでしょうか?

その背景には、大きく分けて2つの「追い風」が吹いていたからです。

理由その1:世界的な「株高」の波に乗った!

1つ目の理由は、世界的に株価が大きく上昇したことです。

2020年以降、コロナショックによる一時的な経済の落ち込みはありましたが、その後、世界各国が経済を立て直すために大規模な金融緩和(世の中にお金をたくさん供給すること)を行いました。その結果、市場にあふれたお金が株式市場に流れ込みました。

特に、アメリカの巨大テック企業、いわゆるGAFAM(Google, Amazon, Facebook(Meta), Apple, Microsoft)などの成長は目覚ましく、世界の株価を大きく押し上げました。

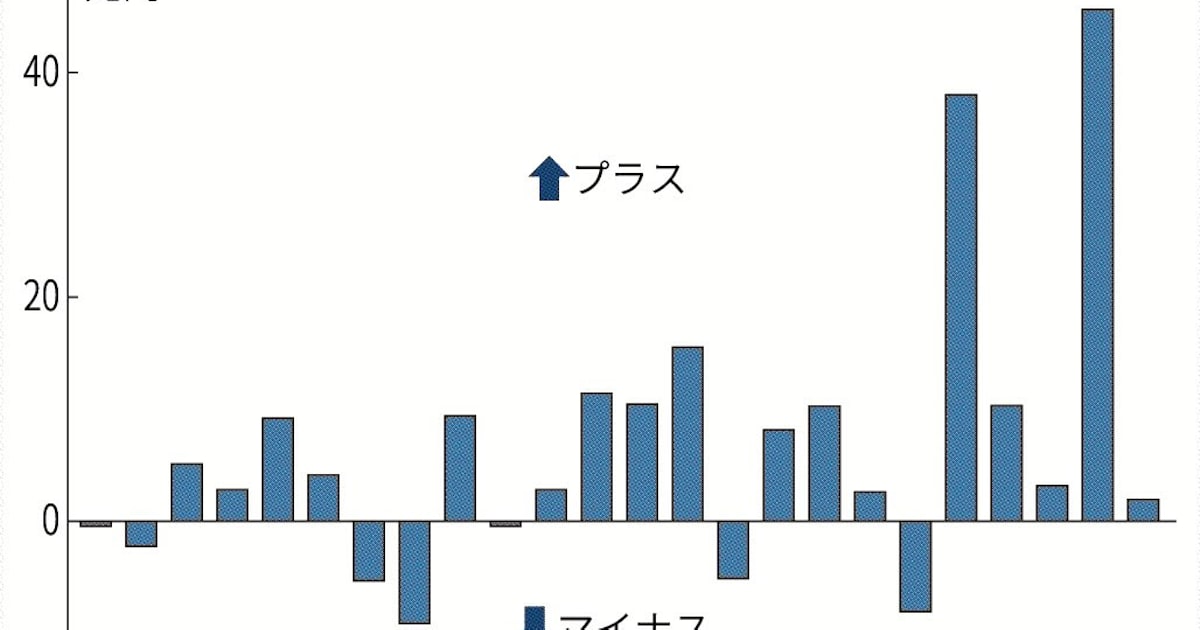

GPIFは、運用資産の半分(国内株式25%、外国株式25%)を株式で保有しています。そのため、この世界的な株高の波にうまく乗ることで、大きな利益を上げることができたのです。記事によりますと、98兆円の利益のうち、外国株式で約53兆円、国内株式で約37兆円、合計で90兆円もの利益を株式で得ています。まさに圧巻ですね。

理由その2:歴史的な「円安」が利益を大きく押し上げた!

そして、もう1つの大きな理由が、ここ数年続いている歴史的な「円安」です。

「円安」と聞くと、輸入品が値上がりしたり、海外旅行の費用が高くなったりと、私たちの生活にとっては少しマイナスなイメージがあるかもしれません。しかし、海外に資産を持っている人にとっては、大きなメリットがあるのです。

ここで、投資の基本を少しおさらいしてみましょう。

【投資のキホン】「円安」になると、なぜ海外の資産価値が上がるのでしょうか?

簡単に説明しますね。

例えば、あなたがアメリカの株を100ドル分持っているとします。

- 為替レートが「1ドル=100円」(円高)のとき

- 保有するアメリカ株の価値は、日本円に換算すると 100ドル × 100円 = 10,000円 です。

- その後、円安が進み「1ドル=150円」(円安)になったとします。

- 保有するアメリカ株の価値は、日本円に換算すると 100ドル × 150円 = 15,000円 となります。

ご覧の通り、アメリカの株価自体が変動しなくても、為替レートが円安になるだけで、日本円で見たときの資産価値は1.5倍に増えるのです。

GPIFは、資産の半分を外国株式や外国債券といった「海外の資産」で運用しています。そのため、この円安が非常に強力な追い風になりました。

記事の分析によりますと、5年間の利益98兆円のうち、約36兆円がこの円安効果によるものだったそうです。「追い風参考記録」とも表現されていますが、この円安がなければ、これほど大きな利益にはなっていなかった、ということですね。

まとめますと、GPIFは「世界的な株高」と「歴史的な円安」という2つの大きな波にうまく乗ることで、98兆円という驚異的な利益を生み出したのです。

では、具体的にどのような投資方法でこの波に乗ったのでしょうか?次のブロックでは、個人投資家もぜひ参考にしたい、GPIFの投資戦略の秘密に迫っていきましょう。

世界最大級の投資家「GPIF」の戦略とは?個人投資家も参考にできるポートフォリオを解説!

先ほど、GPIFが「株高」と「円安」の波に乗って大きな利益を上げたことを解説しました。しかし、それは単に運が良かっただけではありません。その裏には、非常にシンプルでありながら、強力な投資戦略が存在するのです。

ここでは、その世界最大級の投資家「GPIF」の戦略を詳しくご紹介します。これは、これから投資を始めたいと考えている私たち個人投資家にとって、最高のお手本になるはずです。

投資のキホン:「ポートフォリオ」とは?

GPIFの戦略を理解する上で欠かせないのが、「ポートフォリオ」という考え方です。

聞いたことはありますか?簡単に言うと、「どのような資産(株式、債券など)を、どれくらいの割合で持つか」という、資産の組み合わせのことです。

投資の世界には、「卵は一つのカゴに盛るな」という有名な格言があります。もし、全ての卵を一つのカゴに入れていて、そのカゴを落としてしまったら、中の卵は全て割れてしまうかもしれません。しかし、複数のカゴに分けておけば、一つを落としても他のカゴの卵は無事です。

投資もこれと全く同じです。一つの資産に全財産を集中させるのではなく、値動きの異なる複数の資産に分けて投資(=分散投資)することで、リスクを低減させることができます。この資産の組み合わせ、つまり「自分だけのカゴのセット」を作ることを「ポートフォリオを組む」と言います。

これがGPIFの基本戦略!黄金比率のポートフォリオ

では、世界最大級の投資家であるGPIFは、どのようなポートフォリオを組んでいるのでしょうか。答えは驚くほどシンプルです。

- 国内債券:25%

- 国内株式:25%

- 外国債券:25%

- 外国株式:25%

このように、4つの資産に均等に25%ずつ投資する。これがGPIFの基本ポートフォリオなのです。シンプルですが、これが長年の研究と経験に裏打ちされた「黄金比率」とも言えるのです。

なぜこの組み合わせなのか?「攻め」と「守り」の絶妙なバランス

このポートフォリオがなぜ優れているのか、それぞれの資産が持つ役割を見ていきましょう。

- 株式(国内・外国):攻めの資産

- 会社の成長や経済の発展とともに、大きく価値が上がることが期待できる資産です。比較的リスクは高いですが、資産を積極的に増やしていく「攻め」の役割を担います。

- 債券(国内・外国):守りの資産

- 国や会社にお金を貸し、その見返りとして利子を受け取る仕組みです。株式に比べて値動きが穏やかで、安定的に資産を守りながら少しずつ増やしていく「守り」の役割を果たします。一般的に、株価が下がる局面では債券の価値が上がる傾向があり、リスクを和らげるクッションの役目も期待できます。

そして、これを「国内」と「外国」に分けることが重要なポイントです。

日本の景気が停滞していても、世界のどこかの国は好景気かもしれません。逆に、世界経済が不安定でも、日本は比較的安定している可能性もあります。このように投資先を地理的にも分散させることで、特定の国や地域が不調に陥った際のリスクを回避できるのです。

つまりGPIFのポートフォリオは、「攻め(株式)」と「守り(債券)」、そして「ホーム(国内)」と「アウェイ(外国)」をバランス良く組み合わせた、非常に考え抜かれた戦略なのですね。

このシンプルで強力な「4資産均等分散」という考え方は、何から始めたら良いか分からない投資初心者の方にとって、まさに最高のお手本と言えるでしょう。

しかし、これほど順調に見える運用にも、リスクはないのでしょうか?次のブロックでは、この好成績の裏にある注意点や、今後の課題について見ていきます。

良いことばかりではない。知っておくべき「リスク」と今後の課題

ここまでGPIFの素晴らしい運用実績と、そのお手本のような投資戦略について見てきました。「では、GPIFと同じように投資をすれば絶対に安心だ」と思われた方もいらっしゃるかもしれません。

ですが、少しお待ちください。投資の世界はそれほど甘くはありません。どんなに優れた戦略であっても、良いことばかりではないのです。ここでは、知っておくべき「リスク」と今後の課題について、冷静に見ていきましょう。

利益の4割は「追い風参考記録」?円安の反動リスク

先ほど、98兆円の利益のうち約36兆円が「円安」によるものだった、というお話をしました。記事ではこれを「追い風参考記録」と表現していました。

追い風が吹いているときは快適に進めますが、その風が止んだり、逆に向かい風になったりしたらどうなるでしょうか。

そうです、為替が現在の「円安」から「円高」に振れた場合、海外資産の価値は日本円に換算すると目減りしてしまいます。

例えば、1ドル150円のときに15,000円の価値があった100ドルの資産は、1ドル100円の円高になると10,000円の価値になってしまいます。為替の動きだけで、資産価値が3分の2に減少する計算です。

為替は常に変動しています。現在の円安が未来永劫続く保証はどこにもありません。ですから、利益の大きな部分を占めていた円安効果は、将来的に逆のリスク(円高リスク)になる可能性もはらんでいるのです。

もし「リーマン・ショック級」の危機が来たら?

GPIFは、様々な危機的状況を想定した「ストレステスト」というシミュレーションを実施しています。その結果は、少し衝撃的な内容です。

もし、2008年に世界経済を大混乱に陥れた「リーマン・ショック級」の金融危機が再び発生した場合、GPIFの資産は一時的に33%失われる可能性がある、と試算されています。

現在のGPIFの資産残高は約250兆円。その33%というと、約82.5兆円にもなります。この5年間で積み上げた利益のほとんどが失われてしまうほどのインパクトです。

もちろん、これはあくまで最悪のケースを想定したシミュレーションです。しかし、「リスクを取って高いリターンを狙う」ということは、その裏返しで「大きな損失を被る可能性もある」ということを、この数字はっきりと示しています。

専門家も慎重。「上がりすぎたものは、いつか元に戻るかも」という警戒感

実はGPIFの内部からも、現在の状況を手放しで喜んでいるわけではなく、慎重な声が上がっています。

記事によりますと、GPIFの経営委員会の議事録には、このような発言があったそうです。

「上がりすぎたものが長期的なトレンドに戻るということが起こるかもしれない」 「あまり強気にもなれない」

つまり、専門家たちも、「現在の株価は少し過熱気味ではないか」「いずれ調整局面(株価が下がる時期)が来るかもしれない」と警戒している、ということですね。

この5年間は、株式市場にとって偶然にも非常に良い環境が続きました。しかし、金融市場の長い歴史を振り返れば、大きなショックは何度も起きています。良い時もあれば、悪い時もある。それが投資の世界の常なのです。

ここでお伝えしたかったのは、投資に「絶対」はないということです。GPIFのような専門家でさえ、大きなリスクを認識しながら、慎重に運用を行っています。私たち個人投資家も、リターンの側面だけを見るのではなく、必ずリスクの側面も理解した上で、冷静に判断することが大変重要です。

では、この事実を踏まえて、私たちは最終的にどうすればよいのでしょうか?次は結論と今日からできる具体的なアクションについてお話ししますね。

【結論】私たちの年金は増えるの?GPIFから学ぶ、今日からできる資産形成

さて、いよいよ最後です。GPIFの素晴らしい実績から、その戦略、そしてリスクまで見てきましたが、一番知りたいのはこの点ではないでしょうか。

「結局、私たちがもらえる年金は増えるの?」 「このニュースから何を学び、どう行動すればいいの?」

その核心に迫っていきましょう。

運用益がすぐに年金額に反映されるわけではない

まず結論から申し上げますと、GPIFが98兆円の利益を出したからといって、明日から私たちが受け取る年金の額がすぐに増えるわけではありません。

「え、どうしてなのでしょうか?」と思われますよね。

実は、私たちが将来受け取る公的年金の財源は、主に3つで構成されています。

- 現役世代が納める保険料(約7割)

- 国庫負担(税金)(約2割)

- 年金積立金の運用益など(約1割)

ご覧の通り、年金の財源のほとんどは、その時々の現役世代が納める保険料で賄われています。GPIFが運用している年金積立金が占める割合は、全体の約1割に過ぎないのです。

年金積立金の本当の役割

では、この積立金は何のためにあるのかと言いますと、将来、少子高齢化がさらに進んで保険料を納める人が減ったり、不景気で保険料収入が落ち込んだりした際に、年金の支払いに困らないようにするための「備え」であり、「お守り」なのです。

いわば、100年先までの長いマラソンを走り切るための「給水所の水」のようなもの。すぐに飲み干してしまうのではなく、本当に必要になるときまで大切に保管しておくためのもの、というわけですね。

ですから、運用が成功して積立金が増えたことは、将来の年金制度の安定につながる、大変喜ばしいニュースです。しかし、それが直接、現在の私たちの給付額増加にはつながらない、という仕組みになっていることをご理解いただければと思います。

私たちが本当に学ぶべき3つのこと「長期・積立・分散」

「なーんだ、関係ないのか」とがっかりするのはまだ早いですよ。

このニュースから、私たち個人が自分の資産を形成していく上で、非常に大切なヒントを学ぶことができます。それが、GPIFの投資戦略の根幹をなす、この3つのキーワードです。

- 長期投資 GPIFは、100年先を見据えて年金を運用しています。目先の価格変動に一喜一憂せず、どっしりと構えています。私たちの資産形成も同様です。短期的な利益を追うのではなく、10年、20年という長い時間軸で、世界の経済成長の恩恵を受けることを目指しましょう。

- 積立投資 毎月コツコツと一定額を買い付けていく投資法(ドルコスト平均法)は、王道と言える手法です。価格が高いときには少なく、安いときには多く買うことができるため、平均購入単価を平準化させる効果が期待できます。感情に左右されず、淡々と続けることが成功の秘訣です。

- 分散投資 第3ブロックで見たように、GPIFは「国内・海外」「株式・債券」という形で資産をきれいに分散させています。私たちも、一つの商品に集中投資するのではなく、様々な種類の資産に分けて投資することで、リスクを抑えながら安定的なリターンを目指すべきなのです。

具体的なアクションプラン:まずは「iDeCo」と「新NISA」を知ることから

「長期・積立・分散が大切なのは分かったけれど、具体的にどうすればいいの?」

そんな皆様のために、国が「ご自身の将来のために、ぜひ活用してください」と用意してくれている、非常に有利な制度が2つあります。

- iDeCo(イデコ/個人型確定拠出年金) ご自身で掛金を出して運用し、60歳以降に受け取る「じぶん年金」制度です。掛金が全額所得控除になったり、運用益が非課税になったりと、税制上のメリットが大変大きいのが特徴です。

- 新NISA(ニーサ/少額投資非課税制度) 年間で最大360万円までの投資で得られた利益が、無期限で非課税になる制度です。いつでも引き出せる自由度の高さも魅力で、多くの方が活用を始めています。

この2つの制度を使えば、まさにGPIFが実践しているような「長期・積立・分散」投資を、税制面で優遇されるという素晴らしい環境で実践できるのです。

何から始めれば良いか分からないという方は、まず「iDeCoとは?」「新NISA 始め方」といったキーワードで検索して、この2つの制度について調べてみることから始めてみてはいかがでしょうか。それが、未来のご自身を豊かにするための、確実な第一歩になるはずです。

まとめ:未来の自分への「仕送り」を始めましょう

今回は、「GPIFが5年で98兆円の利益を上げた」というニュースをきっかけに、その背景から投資戦略、そして私たち個人が学べることまで、詳しく解説してきましたが、いかがだったでしょうか。

最後に、本日のポイントをまとめておきます。

- 私たちの年金を運用するGPIFが、株高と円安を追い風に、5年で98兆円という素晴らしい利益を上げました。

- その投資戦略は「国内株式・外国株式・国内債券・外国債券」に25%ずつ投資する、シンプルかつ強力な「長期・積立・分散」投資です。

- ただし、投資には必ずリスクが伴います。円高への反転リスクや、金融危機が起きた場合の資産減少の可能性も理解しておく必要があります。

- GPIFの運用益がすぐに私たちの年金額を増やすわけではありません。しかし、その運用哲学は、私たちの資産形成にとって最高のお手本になります。

- 具体的なアクションとして、税制優遇のある「iDeCo」や「新NISA」を活用し、「長期・積立・分散」を実践することが推奨されます。

今回のニュースは、ただ「すごいな」で終わらせるには、少しもったいないかもしれません。

GPIFという専門家集団が、私たちの未来のために、どのようなことを考え、どのようにお金と向き合っているのか。その一端を知ることは、私たちが自分自身の将来やお金について考える、絶好の機会になるはずです。

最初から大きな金額を投資する必要はありません。まずは、月々5,000円からでも良いのです。新NISAの口座を開設してみるだけでも構いません。大切なのは、未来のご自身のために、今日何か一つでも行動を起こしてみることです。

それは、未来の自分への、ささやかですが確実な「仕送り」になるのではないでしょうか。このブログが、皆様のその第一歩を後押しできましたら、ぼくとしても、とても嬉しいです。