新NISA、始めてみましたか?「とりあえず人気の米国株インデックスファンドを買ってみた!」という方も多いのではないでしょうか。S&P500やNASDAQなど、力強い成長を続ける米国経済に投資するのは、資産形成の王道の一つですよね。

でも、もし、その「王道」が少し揺らぎ始めているとしたら…?

2025年9月27日の日本経済新聞に、こんな気になるニュースが掲載されました。

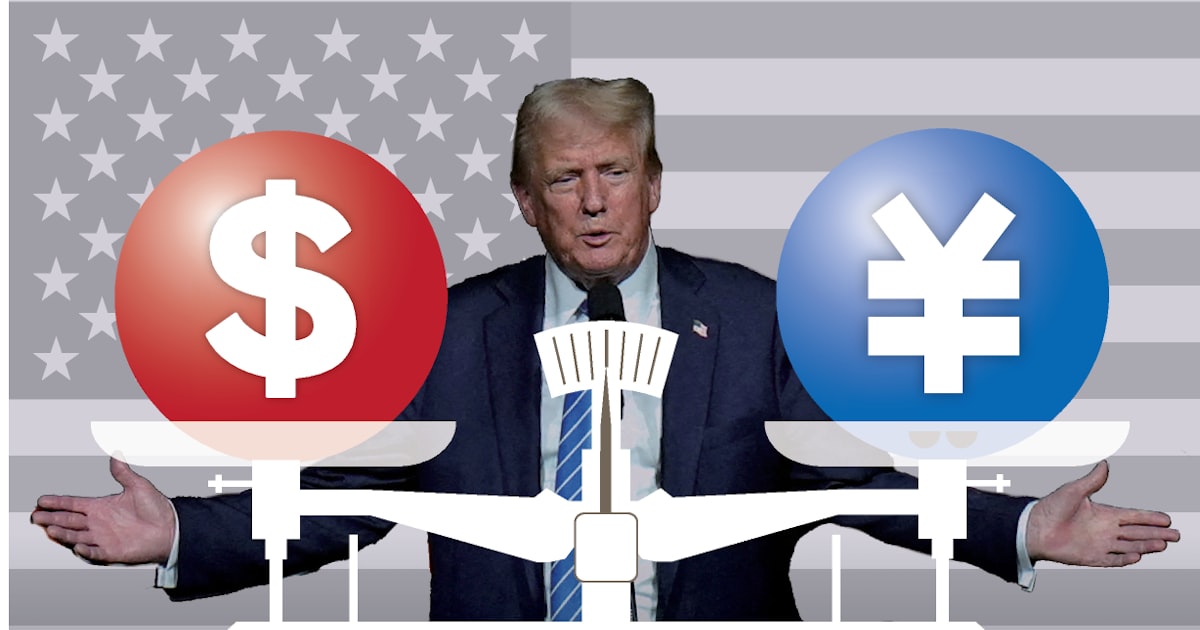

ちょっと難しく感じるかもしれませんが、ポイントは「これまで当たり前だった『強いドル』の時代が、終わるかもしれないよ」ということです。そして、その大きな要因の一つが、2025年1月に再登板したアメリカのトランプ大統領の存在です。

「ドルが強とか弱とかって、私たちの投資に何か関係あるの?」 「円高とか円安とか、よく聞くけど結局どっちがいいの?」

そう思ったあなた、大正解です!実はこれ、米国株に投資している私たち日本人にとって、めちゃくちゃ重要な話なんです。なぜなら、為替の動き一つで、あなたの資産が知らず知らずのうちに増えたり、減ったりしてしまう可能性があるから。

この記事では、投資初心者の方にも分かりやすく、

- なぜ今、「強いドル」の終わりが噂されているのか?

- 「ドル安(=円高)」が進むと、私たちの資産はどうなるの?

- これから私たちは、どんな対策をすればいいの?

といった疑問を、一つひとつ丁寧に解説していきます。あなたの新NISA口座が、知らないうちに目減りしていた…なんてことになる前に、ぜひ最後まで読んで、未来への備えを一緒に考えていきましょう!

なぜ?「強いドル」が終わるかもしれない3つの理由

「アメリカは世界最強の国だし、ドルも最強通貨でしょ?」――多くの人がそう思っていますよね。事実、これまではそうでした。世界中で貿易や金融取引の基準となる「基軸通貨」として、ドルは絶大な信頼を集めてきました。景気が良い時はもちろん、世界で何か危機が起こると「有事のドル買い」と言われ、安全資産としてドルにお金が集まる。これが「強いドル」神話の正体です。

しかし、その神話が今、大きく揺らいでいます。それには、大きく分けて3つの理由があります。一つずつ、見ていきましょう。

理由1:トランプ大統領の「ドルは安いに限る!」という本音

ニュース記事にもあったように、トランプ大統領は「強いドル」よりも「弱いドル」を好むと公言しています。

「私は『強いドル』を好む人間だが、『弱いドル』の方がはるかに多くの利益をもたらす」

これは一体どういうことでしょうか?

少し専門的な話になりますが、通貨が安い(ドル安)と、その国の製品が海外で安く売れるため、輸出企業が儲かりやすくなります。 例えば、アメリカ製の1万ドルの自動車があったとします。

- 1ドル = 150円の時:日本円では150万円

- 1ドル = 120円の時:日本円では120万円

円高・ドル安が進むと、日本の消費者にとってはアメリカ車が安く買えますよね。これはアメリカの自動車メーカーからすれば、値下げをしなくても価格競争力が高まることを意味します。つまり、輸出が増えて国内の雇用も潤う、というわけです。

トランプ大統領は「アメリカ第一主義」を掲げ、国内産業を守ることを最優先に考えています。そのため、アメリカの中央銀行にあたるFRB(米連邦準備理事会)に対して、「もっと金利を下げろ!」とプレッシャーをかけています。金利を下げると、ドルの魅力が相対的に下がり、ドル安につながりやすくなるためです。政権がこれだけ明確に「ドル安」を望んでいる以上、市場も「ドルを買い続けるのはリスクがあるかも…」と考え始めているのです。

理由2:逆方向を向き始めた日米の「金利差」

為替相場を動かす最も大きな要因の一つが、二国間の「金利差」です。とてもシンプルに言うと、金利が高い国の通貨は、低い国の通貨に比べて人気が出やすくなります。

銀行預金をイメージしてみてください。日本の銀行に預けても金利がほぼ0%なのに、アメリカの銀行に預ければ年5%の金利がつくとしたら、多くの人が円をドルに替えて預金したいと思いますよね。このお金の流れが「円安・ドル高」を生み出す大きな力となっていました。

しかし、その状況が変わりつつあります。

- アメリカ(FRB): これまでインフレを抑えるために金利を上げてきましたが、景気への配慮から利下げに転じました。今後も追加利下げが予想されています。

- 日本(日銀): 長年のマイナス金利政策を解除し、今後は利上げのタイミングを探っている状況です。

つまり、これまで開いていた日米の金利差が、今後は縮まっていくと見られているのです。金利差という「ドル買い」の最大のエンジンが勢いを失えば、相対的に円が買われやすくなる(円高・ドル安になる)のは自然な流れと言えるでしょう。

理由3:改善してきた日本の「貿易収支」

3つ目の理由は、日本という国全体でのお金の出入り、つまり**「貿易・サービス収支」**の変化です。

- 貿易赤字: 輸入額 > 輸出額 の状態。海外からモノを買うために、円を売ってドルなどの外貨を買う動きが強まるため、円安要因となります。

- 貿易黒字: 輸出額 > 輸入額 の状態。海外にモノを売って得たドルなどの外貨を円に替える動きが強まるため、円高要因となります。

近年、日本は資源価格の高騰などにより、大幅な貿易赤字が続いていました。これが歴史的な円安の一因とも言われていました。しかし、ニュース記事によると、資源価格が落ち着いてきたことで、昨年後半からこの状況に変化が見られます。赤字額が縮小し、月によっては黒字になることも出てきました。

「円を売ってドルを買う」という実需が減ってくれば、それもまた円高・ドル安を後押しする材料となります。

このように、「政治(トランプ政権)」「金融(金利差)」「実需(貿易収支)」という3つの大きな要因が、揃って「円高・ドル安」方向を指し示し始めているのです。これが、「強いドル」神話が岐路に立たされている大きな理由です。

プロはもう動いている!ドルからユーロへ?世界のお金の流れの変化

こうした「強いドル」の変調のサインを、投資の世界のプロたちは見逃しません。特に、為替相場のわずかな変化を捉えて巨額の利益を狙う「ヘッジファンド」と呼ばれるプロ投資家集団は、いち早く行動に移しています。

ニュース記事にも、こんな記述がありました。

今年4月末にかけてヘッジファンドなどの投機筋による対ドルでの円買い持ちは一時、過去最高水準まで膨らんだ。

少し難しい言葉ですね。分かりやすく言うと、「これから円高・ドル安が進む」と予測したプロたちが、記録的な規模で「円を買ってドルを売る」という取引をしていた、ということです。彼らは、先ほど解説したような複合的な要因を分析し、「ドル一強」の時代は長く続かないと判断したのでしょう。

ドルからの避難先?「ユーロ」の復権

では、プロたちがドルから引き揚げた資金は、どこへ向かっているのでしょうか?その意外な受け皿として注目されているのが「ユーロ」です。

ユーロといえば、ロシアのウクライナ侵攻以降、地政学的なリスクやエネルギー価格の高騰で、ヨーロッパ経済は大きなダメージを受けました。そのため、通貨であるユーロも売られやすい状況が続いていました。

ところが、2025年に入って潮目が変わります。投資マネーが、まるで逃げ込むようにユーロへと流れ込み始めたのです。これにはいくつかの背景があります。

- 財政拡大への転換: ドイツをはじめとする主要国が、ロシアへの対抗上、軍備増強にかじを切りました。これは国の支出を増やす「財政拡大」路線であり、経済を刺激する効果が期待されます。

- 相対的な魅力の高まり: これが最も大きな理由ですが、アメリカのトランプ政権が「ドル安」を志向し、ドルの先行きに不透明感が出てきたことで、投資家たちは「ドル以外の投資先」を探し始めました。その中で、世界でドルに次ぐ取引量を持つユーロが、消去法的に「避難先」として選ばれた側面があるのです。

言わば、これまで「ドル」という一つのカゴに盛られていた卵を、投資家たちが「このカゴ、ちょっと危ないかも…」と感じ、「ユーロ」という別のカゴにも分けて移し始めた、というイメージです。

これは私たち個人投資家にとっても、非常に重要な示唆を与えてくれます。世界の大きなお金の流れが「ドル一極集中」から、他の通貨にも分散する「多極化」へとシフトし始めている可能性があるのです。プロがそう動いているのなら、私たちも同じように、自分の資産の置き場所を一度見直してみる必要があるのかもしれません。

【要注意】円高があなたの資産を減らす?為替リスクの基本とシミュレーション

「円高・ドル安が進みそう」ということは分かったけれど、それが私たちの資産にどう影響するの?特に、新NISAで米国株の投資信託を買っている人は、この「為替リスク」について正しく理解しておくことが、とっても大切です。

為替リスクと聞くと難しそうですが、仕組みは意外とシンプルです。海外の資産(ここでは米国株)に投資する場合、私たちは一度、日本円を米ドルに替えて株を買い、利益が出たら、今度は米ドルを日本円に替えて受け取ります。この「円⇔ドル」の交換レートが変動することで、株価自体の値動きとは別に、資産の価値が変わってしまうのです。

百聞は一見に如かず。具体的なシミュレーションで見てみましょう!

シミュレーション:100万円で米国株投信を買ったAさんの場合

Aさんは、新NISAで100万円分の米国株インデックスファンドを購入することにしました。

【購入時】

- 為替レート:1ドル = 150円

- 投資額:100万円

- 購入できたファンドの価値:100万円 ÷ 150円/ドル ≒ 6,667ドル

Aさんの資産は、この時点で「6,667ドル」分の価値を持つことになります。

【1年後】

さて、1年後、Aさんの資産はどうなっているでしょうか?2つのパターンで考えてみます。

パターン①:株価は上がったけど、円高が進んだ場合

- 米国株価:好調で10%上昇!

- 為替レート:円高が進んで 1ドル = 130円 になった。

この時、Aさんの資産を円に戻すとどうなるでしょう?

- ドル建ての資産価値 6,667ドル × 1.10 (10%上昇) = 7,334ドル (ドルで見れば、資産はしっかり増えていますね!)

- 円建てに換算した資産価値 7,334ドル × 130円/ドル = 約95万3,420円

なんと、米国株が10%も値上がりしたにもかかわらず、円に戻すと元本の100万円を割って、約4.7万円のマイナスになってしまいました! これが円高による「為替差損」です。

パターン②:株価は横ばいでも、円安が進んだ場合

- 米国株価:横ばいで値動きなし (0%)

- 為替レート:さらに円安が進んで 1ドル = 160円 になった。

この場合はどうでしょうか?

- ドル建ての資産価値 6,667ドル × 1.0 (値動きなし) = 6,667ドル (ドルで見ると、資産は増えても減ってもいません)

- 円建てに換算した資産価値 6,667ドル × 160円/ドル = 約106万6,720円

今度は、株価は全く動いていないのに、円に戻すと約6.7万円のプラスになりました。これが円安による「為替差益」です。

このシミュレーションから分かるように、私たちが日本円で生活している以上、海外資産への投資は、投資対象そのものの値動きだけでなく、為替レートの変動によって最終的な損益が大きく左右されるのです。

これまでの歴史的な円安局面では、多くの人がパターン②のように為替差益の恩恵を受けてきました。しかし、これから「強いドル」神話が崩れ、円高方向に進むとすれば、パターン①のような「株価は上がっているのに、資産は増えない(むしろ減る)」という事態が起こりやすくなるかもしれません。

あなたの新NISA口座、米国株やドル建て資産の割合が高くなっていませんか?今一度、ポートフォリオを確認し、為替リスクに備える必要性を考えてみましょう。

【実践編】ドル安時代を乗り切る!賢い資産運用と「通貨の分散」という考え方

ここまで、「強いドル」の時代の終わりが近づいている可能性と、それが私たちの資産に与える影響について見てきました。「じゃあ、もう米国株に投資するのはやめた方がいいの?」と不安に思った方もいるかもしれません。

ご安心ください。答えは「NO」です。アメリカが世界経済の中心であり、魅力的な企業がたくさんあることに変わりはありません。大切なのは、一つのものに偏りすぎず、バランスを取ること。 これからのドル安(円高)時代を乗り切るための、賢い資産運用の考え方をご紹介します。

基本のキ:「資産の分散」と「通貨の分散」

投資の神様、ウォーレン・バフェットの有名な言葉に「ひとつのカゴにすべての卵を盛るな」という格言があります。これは、値動きの異なる複数の資産に分けて投資することで、全体のリスクを抑える「分散投資」の重要性を説いたものです。

多くの人は、この「分散」を「株式」や「債券」といった資産(アセットクラス)の種類で考えがちです。しかし、これからはもう一歩進んで、「通貨」の分散という視点を持つことが非常に重要になります。

つまり、あなたの資産を「日本円」と「米ドル」だけで持つのではなく、「ユーロ」やその他の国の通貨に連動する資産も組み入れましょう、ということです。

なぜなら、ニュース記事にもあったように、ドルとユーロは相反する値動きをすることが多いからです。

- ドルが売られる(ドル安)局面 → ユーロが買われやすい

- ユーロが売られる局面 → ドルが買われやすい

もしあなたの資産に、ドル建て資産とユーロ建て資産がバランス良く含まれていれば、片方が為替で損をしても、もう片方が為替で利益を出す、といった具合にリスクを打ち消し合う効果(相殺効果)が期待できるのです。

具体的なアクションプランは?

「通貨の分散って、どうやればいいの?」という方のために、新NISAなどでも実践できる具体的な方法を2つご紹介します。

1. 「全世界株式(オール・カントリー)」インデックスファンドを活用する

投資初心者にとって最も簡単で効果的な方法がこれです。「eMAXIS Slim 全世界株式(オール・カントリー)」などの投資信託は、その名の通り、日本を含む先進国や新興国など、世界中の株式にまとめて投資してくれます。

このファンドの構成比を見ると、約6割が米国株ですが、残りの約4割は欧州や日本、中国、インドなど、米ドル以外の国の株式で構成されています。つまり、このファンドを1本買うだけで、自然と資産の地域分散と通貨の分散が実現できるのです。

もし今、あなたのポートフォリオが「S&P500」などの米国株100%のファンドだけになっているなら、この「全世界株式」への乗り換えや、追加投資を検討してみる価値は非常に高いでしょう。

2. 欧州株や先進国株(米国除く)ファンドを組み合わせる

もう少し積極的に通貨分散をしたい方は、米国株ファンドに加えて、欧州株に連動するインデックスファンド(例:STOXX600指数に連動するファンド)や、米国を除いた先進国の株式に投資するファンド(例:MSCIコクサイ・インデックスに連動するファンド)を自分で組み合わせてみるのも良いでしょう。

これにより、ポートフォリオ内の「米ドル」と「ユーロなど他の通貨」の比率を、自分の考えに合わせて調整することができます。

終わらない「通貨戦争」と向き合う

ニュース記事の最後は、「通貨戦争」という言葉で締めくくられています。これは、自国の産業を守るために、各国が自分の国の通貨を安くしようと競い合う状況のことです。

アメリカは本来、「強いドル」が国益にかなうと考えていますが、貿易で不利になると、今回のように「ドル安」政策に舵を切ることが歴史上、何度も繰り返されてきました。この構造は、今後も変わらないでしょう。

私たち個人投資家が、こうした国家間の思惑や為替の未来を正確に予測することは不可能です。だからこそ、「予測しようとしない」こと、そして「どんな未来が来ても大丈夫なように備える」こと、すなわち『分散投資』が唯一にして最強の戦略となるのです。

新NISAという素晴らしい制度を最大限に活かすためにも、「強いドル」の時代が永遠に続くという思い込みは一旦リセットし、ご自身の資産配分を改めて見直してみてはいかがでしょうか。

【まとめ】これからの投資で心に刻むべき3つのこと

さて、今回は「強いドル神話の終わり」という大きなテーマについて、その背景から私たち個人投資家が取るべき対策まで、詳しく解説してきました。最後に、これからの資産運用で特に大切になるポイントを3つにまとめておさらいしましょう。

- 「強いドル」は当たり前ではないと心得る トランプ政権の意向や日米金利差の縮小など、様々な要因から、これまでの「ドル一強」の時代は転換点を迎えている可能性があります。米国株への投資は引き続き有効ですが、「米ドル」という通貨に資産が偏りすぎることのリスクを意識することが重要です。

- 円高は「為替差損」を生むことを理解する 海外資産に投資する際、円高が進むと、たとえ投資先の株価が上がっていても、円に戻した時に資産が目減りしてしまう「為替差損」が発生します。特に、新NISAで米国株投資に集中している方は、この為替リスクが直接リターンに影響することを、改めて理解しておきましょう。

- 「全世界」への分散で、賢くリスクに備える 未来の為替を予測することは誰にもできません。だからこそ、私たちは「予測」するのではなく「備える」ことが大切です。その最も簡単で強力な方法が「通貨の分散」です。S&P500のような米国集中投資だけでなく、「全世界株式(オール・カントリー)」のインデックスファンドなどを活用し、米ドル以外の通貨(ユーロ、日本円、その他新興国通貨など)の資産もバランス良く持つことで、どんな為替変動が起きても慌てない、安定したポートフォリオを目指しましょう。

新NISAを始めたばかりの方も、すでに投資経験がある方も、この機会にご自身のポートフォリオを一度見直してみてください。あなたの資産が「どの国」の「どの通貨」にどれだけ投資されているかを確認するだけでも、新たな気づきがあるはずです。変化の時代を乗りこなし、賢く資産を育てていきましょう!